Il mattone non delude mai: il problema della conoscenza induttiva

| di Redazione

di Michele Gambardella

In tutti i tipi di conoscenza derivata ci sono delle trappole. Il filosofo Bertrand Russell usò la metafora del pollo per confutare le pretese di validità della conoscenza induttiva. Il pollo impara dall’esperienza, ogni giorno viene accudito e nutrito e il suo senso di sicurezza aumenta man mano che cresce il numero dei pasti. Si consolida la sua convinzione che questa è una regola generale della vita. Membri amichevoli della razza umano pensano solo ed esclusivamente al suo interesse. Il pollo raggiunge il massimo di sicurezza proprio il giorno in cui il suo “benefattore” decide di interrompere la serie positiva di pasti gratis…

In Italia è diffusa l’idea che il mattone sia un investimento sicuro, un bene rifugio sul quale investire gran parte dei propri risparmi. Il 73% della popolazione possiede almeno una casa di proprietà, il dato è tra i più alti al mondo.

In questo particolare momento di incertezza economica, molti si chiedono se sia il momento giusto per acquistare casa. Proverò a dare una risposta, prendendo in esame due ipotesi, acquisto prima casa e acquisto uso investimento.

Acquisto prima casa.

In questo momento si potrebbe prendere in considerazione l’idea di acquistare la prima casa, anziché locare un’abitazione adibita a tale scopo. Ma senza fretta. Il tasso dei mutui è bassissimo (lo sarà ancora per molto) e il valore degli immobili è ulteriormente sceso a causa del lockdown. Per una serie di ragioni, probabilmente il trend discendente dei prezzi non si arresterà. La precaria situazione economica, l’esistenza di un elevato patrimonio immobiliare inutilizzato, l’attesa di tempi migliori, la diminuzione della popolazione, il rischio di una patrimoniale sono tutti elementi che nel prossimo futuro contribuiranno a mantenere bassi i prezzi degli immobili.

Acquisto uso investimento.

Se, invece, un risparmiatore, approfittando di questo particolare momento, voglia acquistare un immobile per avere un rendimento sicuro, è necessario valutare una serie di variabili. Immaginiamo, per semplicità di calcolo, che, avendo la disponibilità di €100.000, il risparmiatore acquisti un immobile pronto all’uso di 80 mq e trovi immediatamente un inquilino. Immaginiamo ancora che il nostro risparmiatore per 10 anni percepisca, senza interruzione, un canone di locazione di €500 mensili, pari a €6000 annui lordi. In questo caso, il rendimento annuo lordo dell’investimento immobiliare sarebbe pari al 6%. Ma, per calcolare il rendimento netto dell’investimento, occorre stimare le spese certe: gli oneri dell’agente immobiliare, la parcella del notaio per l’atto di compravendita, l’imposta per l’acquisto della seconda casa, le imposte locali, la cedolare secca sull’affitto, ecc. Il rendimento del nostro investimento, sottratte imposte, tasse e spese varie, si riduce a circa €3440 medi netti all’anno per dieci anni, pari ad un rendimento annuo medio netto di circa il 3,44%. Non ho considerato per semplicità il valore del tempo utilizzato per la ricerca dell’immobile, per le trattative prima con il venditore e successivamente con gli inquilini, il costo di probabili lavori condominiali, eventuali morosità dell’inquilino e le conseguenti spese legali, un eventuale periodo di non occupazione dell’immobile, i lavori di ristrutturazione (mattonelle o porte o finestre rotte, tinteggiatura, impianti da rifare, ecc.). Eppure, tutti questi fattori andranno sicuramente ad incidere sul rendimento del nostro investimento. Ed ancora: alla fine del periodo, l’immobile avrà lo stesso valore? Si sarà apprezzato? Si sarà rivalutato, di quanto?

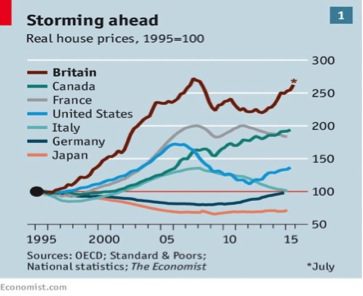

Interessante, sul punto, è la lettura del grafico tratto da The Economist: il prezzo delle case in Italia dal 1995 al 2015 non è cresciuto e dal 2015 al 2020 ha perso circa il 7%, continuando il trend discendente iniziato nel 2008.

Inoltre, l’investimento immobiliare è sicuramente poco liquido. Non è facile vendere una casa, richiede tempo e i costi dell’intermediazione sono alti. L’acquisto di un immobile è per sua natura un investimento di lungo termine. Tuttavia, gli italiani non percepiscono il rischio legato agli investimenti immobiliari, mentre avvertono molto forte quello legato al mercato azionario. L’investimento immobiliare deve essere necessariamente considerato un asset tra diversi asset class. Se si possiede già una prima casa probabilmente si è già molto esposti al rischio di una crisi del settore immobiliare. Il consiglio è sempre lo stesso: diversificate!

Vi lascio, perciò, con le riflessioni del prof. Paolo Legrenzi: “gli immobili non sono un buon investimento in un paese che non ha crescita economica e che ha un basso indice demografico”. Sembra tutto così semplice. Perché allora è così difficile da spiegare? “Non esserci riusciti è il più disastroso (e costoso) fallimento delle scienze cognitive. Lo ammetto con amarezza, essendo forse in parte responsabile. Se avessimo tenuto solo le case che ci servivano veramente, e avessimo investito il restante lontano, nei mondi dell’intangibile, oggi avremmo abbastanza mezzi per uscire dalla crisi del virus senza indebitarci, cioè senza rubare il futuro delle prossime generazioni”.

Michele Gambardella

Consulente Finanziario abilitato all’offerta fuori sede

(Nota bene La presente pubblicazione viene a Voi fornita per meri fini di informazione, non costituendo in nessun caso offerta al pubblico di prodotti finanziari ovvero promozione di servizi e/o attività di investimento né nei confronti di persone residenti in Italia né di persone residenti in altre giurisdizioni)

Gli altri articoli dell’autore: E’ tempo di ricominciare, Coronavirus: miliardi bruciati a Piazza Affari

©Riproduzione riservata